こんにちは!みんなの女子トーク編集部です。

ATMで生活費を出金して、残高の少なさにガッカリ……。

諸物価高騰のあおりを受けて目減りする一方の財源を、先々のためにもなんとかして増やしたい!とはいえ投資や株の知識はなく、今さらながら勉強しておけばよかったと思うわけですが、聞くところによると2022年度から「学習指導要領」が改訂されて、高校でも金融教育がスタートするそうです。

何をするにしても「お金の知識」はとても重要。これから先の長い人生を豊かなものにするためにも、ここはしっかり学んでいただきたい!

というわけで今回は、子どもたちから「投資って何?」なんて質問されたときに備えて、ちょっとだけ基礎知識をおさらいしておきましょう。

ちょっとしにくい、お金の話

日本は欧米に比べて投資教育が遅れていると言われています。

それに、国民性もあるのかもしれませんが、どんなに親しい間柄でも「貯金がどれくらいある」とか「収入がどれくらいある」とか、わが家の財政について詳しく話す人はいないでしょう。当然、よそ様の話を聞く機会も少なく、金融のお仕事をしている人を除くと、お金や投資に関する理解度が低いまま大人になってしまう人も少なくありません。

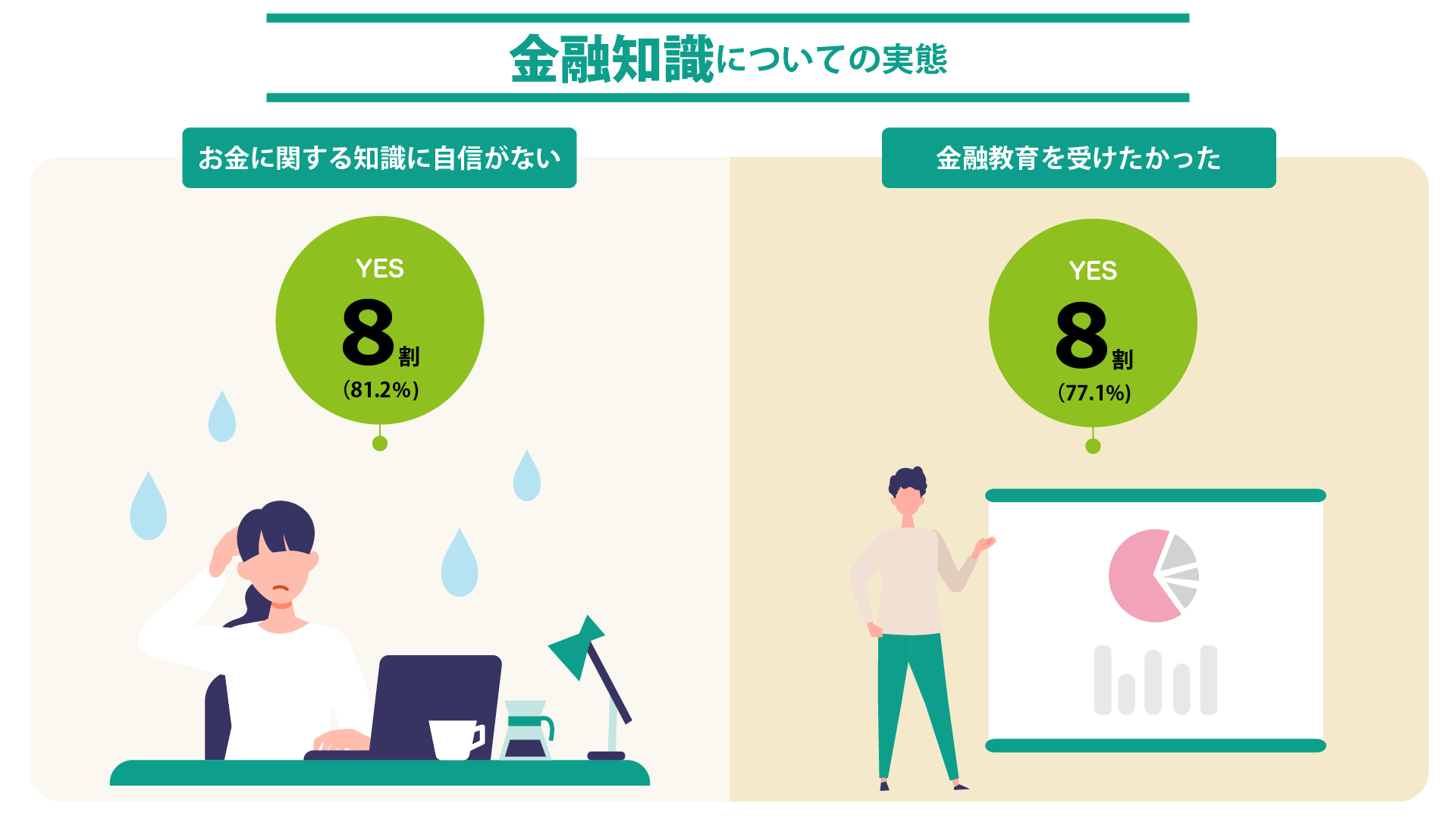

2021年に行われた「金融教育」に関する実態調査(松井証券株式会社調べ)で、それがハッキリ数値化されています。

調査対象は中学生・高校生の子どもをもつ世帯で、その約8割が「お金に関する知識に自信がない」と回答したそうです。

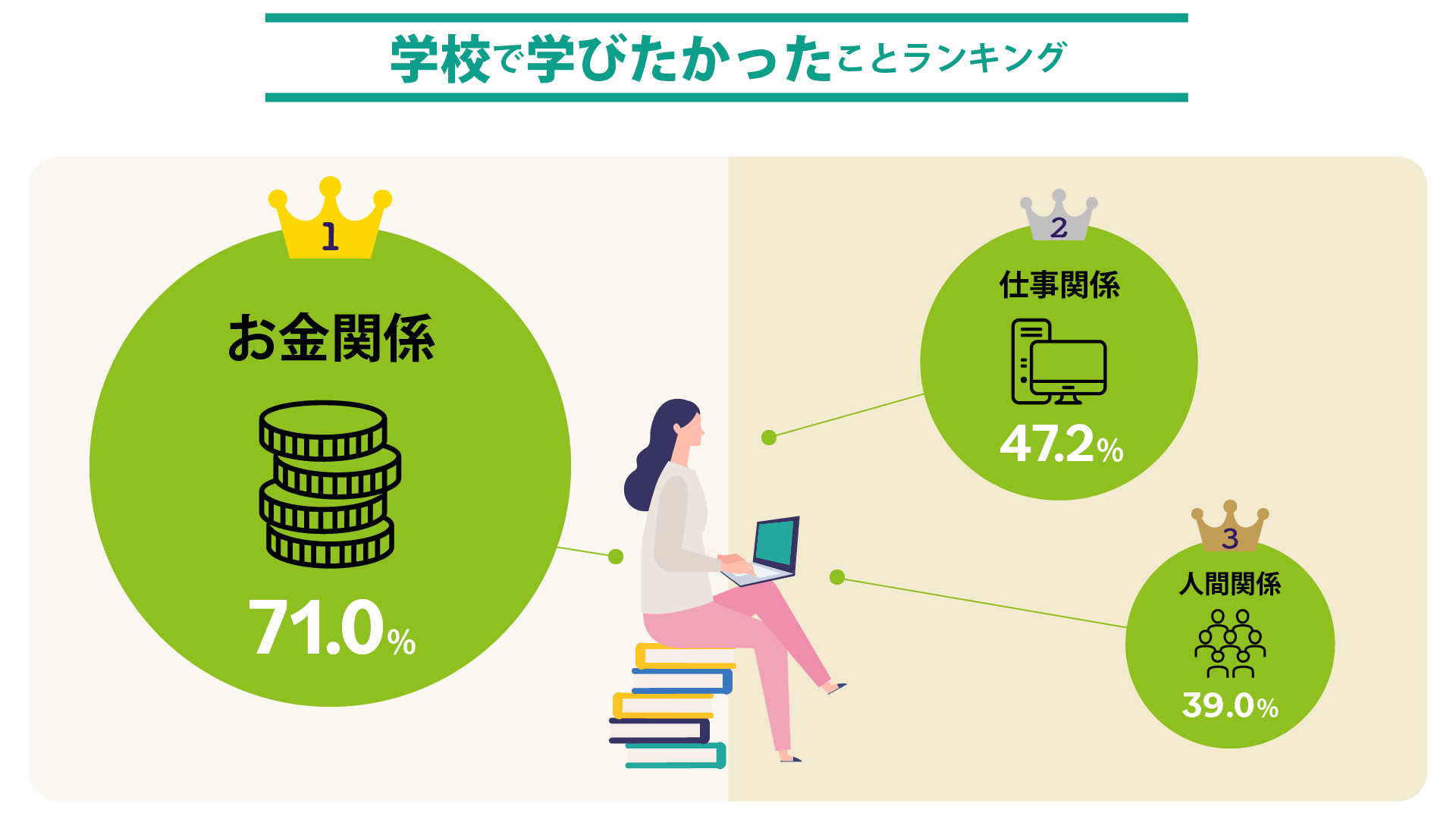

この回答に比例するように、「金融知識を身に付けたい」と答えた人も約8割。「学校で学びたかったこと」の第1位も「お金関係」という結果でした。今これを書いている私も、激しく同意です。

参考:出典:「金融教育」に関する実態調査(松井証券株式会社調べ)

参考:出典:「金融教育」に関する実態調査(松井証券株式会社調べ)

https://prtimes.jp/main/html/rd/p/000000142.000019241.html

改めて学びたい「お金」のこと

日本では国や会社の制度がしっかりしていて、そこに頼っている部分もあったと思うのですが、これからは自ら積極的に「資産形成」できる人を育てようということなのでしょう。2022年4月から高校の家庭科の授業に「資産形成」が盛り込まれます。

2018年に告示された文部科学省の高等学校学習指導要領解説【家庭編】の内容を見ると、次のような記述があります。

「家計管理については、収支バランスの重要性とともに、リスク管理も踏まえた家計管理 の基本について理解できるようにする。その際、生涯を見通した経済計画を立てるには、教育資金、住宅取得、老後の備えの他にも、事故や病気、失業などリスクへの対応が必要であることを取り上げ、預貯金、民間保険、株式、債券、投資信託等の基本的な金融商品の特徴(メリット、デメリット)、資産形成の視点にも触れるようにする」

耳が痛いというか、なんというか、もっと早く教えてほしかった……。

いずれにしても、こうして高校生から資産形成について学ぶ意義は大きいと経済の専門家も言っています。社会に出てお給料をもらうようになるとわかるのですが、基本給から所得税や住民税などの税金が引かれ、年金や健康保険料などが引かれます。

初任給20万円だとして手取りは16万円ほど。ここから家賃や食費、光熱費を支払い、交通費やランチ代、身の回りのものを買うとなると、果たしてどれだけ貯蓄にまわせるか……。

加えて、今はどんどんキャッシュレス化が進み、プリペイドカードや電子決済を利用する場面も増えています。

成年年齢が20歳から引き下げられたことで、今年から18歳になるとクレジットカードも作れるようになるので、借金に関する知識も身に付けなければなりませんよね。

現金のやりとりがないキャッシュレス決済は明細を見てビックリ!思っていた以上に使っていたというのも、よくあることなので。

子どもと一緒にスマホで投資体験

お金をどのように管理するのか、失敗も含めて親が子にアドバイスできることはたくさんあるはず。

今後、学校で「資産形成」について学んできた子どもから、わが家の資産について聞かれる場面もあるでしょう。そんなとき、実際に運用している金融商品について説明するのも悪くありませんが、子どもと一緒に資産形成の一つとして投資にチャレンジしてみるのもオススメです。

最近は少額から気軽に始められる「スマホ投資」もあって、投資に対するハードルも低くなっています。

とはいえ、注意が必要なのも事実。ビギナーさんは何からはじめたらよいかわからないというのが正直なところでしょう。子どもと一緒にはじめる場合、投資で利益を得ることよりも、仕組みを知ることに重きを置くことが大切です。

たとえば、お気に入りのブランドやよく利用するお店など、応援したい企業を投資先に選ぶことで、経済の動きに興味を持つきっかけになりますし、投資することで金融に関する知識も身に付きます。

推し活で好きなアイドルやアーティストにお小遣いを使う感覚で、推したい企業に投資するということですね。

ここで気を付けたいのが、過剰に応援しないこと。

投資は必ず利益が得られるわけではなく、ときには損失もあります。そのことを事前に話し合って、少額から始められる投資先を選ぶようにしましょう。

そして、多額の投資をしないよう、あらかじめ上限額を決めておくこと。

親子で一緒に投資する場合、リスクを避けようと子どもの選択に口出ししがちですが、ここは子どもの意思を尊重しながら、リスクがあることも意識して、子どもをサポートしつつ一緒に経験を重ねていくことが大切です。

改めて注意したいのが、アイドルなどの推し活と同じで、夢中になりすぎないこと。

投資で利益がでると、当然ですが楽しくなります。ついついやりすぎてしまうという危険な側面もあることをお忘れなく。

自分が投資したお金で企業が発展し、さらには日本経済の発展にもつながるという視点を身に付けられるといいですね。これは子どもだけでなく、大人にも言えることですけど。

Photo by Austin Distel on Unsplash

Photo by Austin Distel on Unsplash

***

まとまった資金がなくても、1株から、1000円からと、少額からすぐにはじめられるスマホ投資。

取り扱い銘柄は国内がメインで、手数料も普通の株式に比べると低水準。お勉強をかねて親子でトライするには最適かもしれませんね。

LINEやPayPayなどからもアプリが出ていて、口座の申し込みから取引までアプリ上で完結できるなど設定も簡単みたいですし。

いきなり投資は不安すぎる……という方、ごもっともです。

そういう不安も含めて、まずは家族でオープンに、お金について話してみる。そんなところからはじめてみてもいいかもしれませんね。